Tem vaca na China! Qual o cenário e os impactos da produção chinesa de leite para o mercado global?

Postado em: 02/06/2022 | 6 min de leitura

Escrito por:

A China quer leite! A demanda que vinha crescendo constantemente aumentou ainda mais depois que os médicos divulgaram seus benefícios à saúde em meio à pandemia de coronavírus e as empresas de laticínios de todo o país embarcaram em um frenesi de construção de fazendas.

Mas saciar essa sede será problemático, até porque encontrar mais milhões de vacas necessárias para fazendas novas e expandidas planejadas será um desafio.

A China é o terceiro maior produtor de leite do mundo, mas a produção de 34 milhões de toneladas em 2020 atendeu apenas a cerca de 70% das necessidades domésticas. Para complicar as coisas, os custos de alimentação são altos em vários anos, enquanto a terra e a água também são escassas, tornando o país um lugar caro para produzir leite.

O mercado de lácteos da China testemunhou um crescimento constante e substancial desde o início dos anos 90 e mesmo após o escândalo da melamina de 2008 resultando em uma erosão da confiança do consumidor e danos à produção doméstica, o mercado experimentou apenas um curto período de turbulência. Enquanto isso, toda a indústria mudou gradualmente do crescimento da escala para a melhoria da qualidade.

Leite, fórmulas infantis e iogurte são os três principais laticínios mais consumidos em volume, representando 39,3%, 27,6% e 23,6% do mercado, respectivamente.

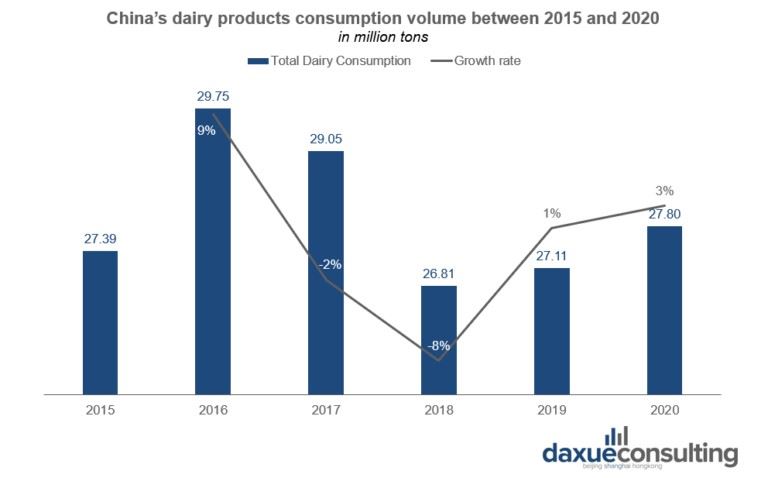

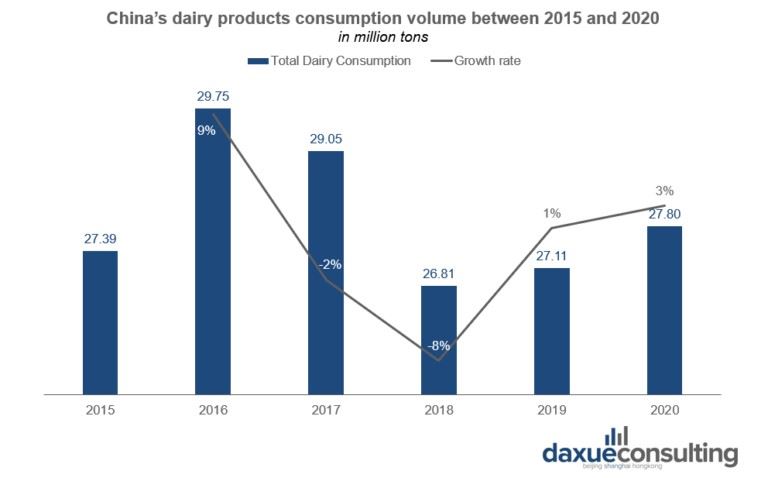

Fonte: Euromonitor, projetado pela Daxue Consulting, 2015-2020 volume de consumo de produtos lácteos da China em milhões de toneladas

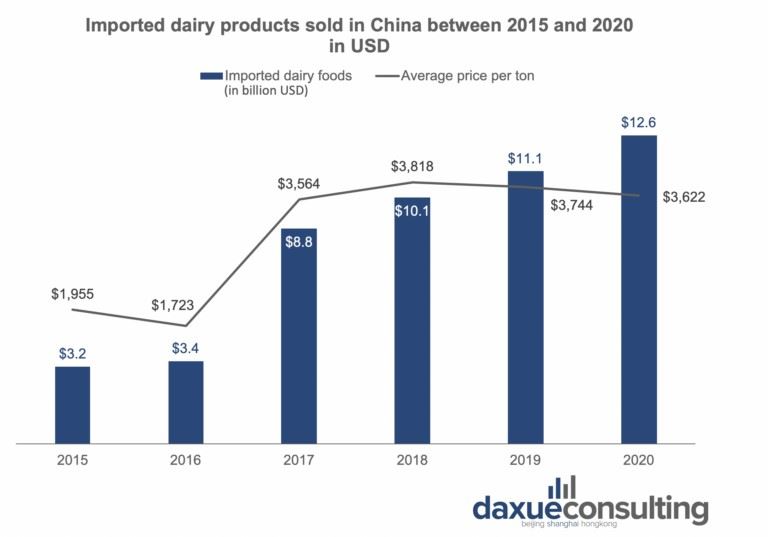

De acordo com uma pesquisa realizada pela Mintel em novembro de 2017, entre 3.000 consumidores com idade entre 29 e 49 anos residentes em cidades de primeira a terceira camada, 43% dos consumidores chineses preferem lácteos importados, em comparação com 34% que preferem comprar produtos lácteos nacionais. Apesar da desaceleração do setor geral de bens de consumo de grande circulação (FMCG), o mercado de importação de lácteos da China ainda apresentou um crescimento significativo, saltando de 1,61 milhão de toneladas de lácteos importados consumidos em 2015 para 3,48 milhões de toneladas em 2020.

A concorrência entre marcas nacionais e importadas no mercado de lácteos da China é acirrada, tanto online quanto offline. Em 2018, entre todos os produtos lácteos, as importações de leite em pó contribuíram com quase 70% do valor de importação de produtos lácteos na China. A UE e a Nova Zelândia foram os principais países de origem dos produtos lácteos importados da China.

Fonte: Euromonitor, projetado pela Daxue Consulting, vendas de produtos lácteos importados na China entre 2015 e 2020 em bilhões de dólares

Produção doméstica

Diante desse cenário, o governo e as indústrias da China estão buscando aumentar a capacidade de produção doméstica de leite para aumentar sua capacidade de suprir a demanda crescente.

Estimulados por de preços do leite cru quase recordes e subsídios governamentais, pouco mais de 200 novos projetos de fazendas leiteiras chinesas foram anunciados no ano passado, segundo a consultoria Beijing Orient Dairy.

Sua análise mostra que 60% dos novos projetos visam mais de 10.000 vacas e, no total, os planos exigem que cerca de 2,5 milhões de vacas - cerca de metade do atual rebanho leiteiro da China - sejam adicionados nos próximos anos.

Diante disso, o mercado de lácteos da China, com vendas anuais de cerca de US$ 62 bilhões, está maduro para o desenvolvimento. O governo promoveu fortemente o leite e seus benefícios - em parte para apoiar a indústria de laticínios rural - aumentando o consumo. Mesmo assim, a ingestão per capita anual é de apenas 6,8 litros, em comparação com 50 litros nos Estados Unidos, segundo a Euromonitor International.

Dessa forma, ainda há um potencial enorme nesse mercado para crescimento do consumo. De acordo com Gao Lina, CEO da China Modern Dairy Holdings Ltd, os chineses, especialmente as crianças, começaram a comer mais queijo, o que aumentará ainda mais a demanda. Um quilo de queijo geralmente requer 10 quilos de leite para fazer.

O leite na China, no entanto, ainda é considerado especial o suficiente para ser um presente popular. O leite fresco custa cerca de US$ 2 o litro, aproximadamente o dobro dos preços no Reino Unido e nos EUA, enquanto as embalagens mais comuns de 240 ml de leite UHT à temperatura ambiente custam cerca de 40 centavos.

A demanda por leite fresco refrigerado, especialmente, que constitui apenas um quinto das vendas de leite na China, mostrou um rápido crescimento, subindo 21% nos primeiros 11 meses de 2020, contra 10,9% para leite em temperatura ambiente, segundo dados da Nielsen.

Para satisfazer essa demanda, os grandes players precisarão desenvolver mais fontes de leite cru mais próximas dos centros populacionais mais ricos, dizem os analistas.

Mais vacas

As empresas que apresentam grandes planos incluem a Modern Dairy, que quer dobrar seu rebanho nos próximos cinco anos para 500.000, comprando pequenas empresas agrícolas e construindo novas fazendas.

A processadora Bright Dairy and Food Co Ltd, com sede em Xangai, pretende construir mais quatro fazendas para adicionar 31.000 vacas ao seu rebanho de 66.000 animais. A China Youran Dairy está planejando um IPO, buscando até US$ 800 milhões para expandir seu rebanho reprodutor e aumentar a produção de leite.

De acordo com a Beijing Orient Dairy, novas fazendas chinesas que precisam de um total de 1,35 milhão de vacas já estão em construção, mas algumas delas terão que ficar vazias.

Estima-se que nos próximos dois anos, o rebanho doméstico da China gerará cerca de 500.000 novas novilhas, enquanto as importações podem chegar a cerca de 400.000 se o ritmo de importações permanecer o mesmo do ano de 2020, quando a China importou quase 200.000 novilhas, principalmente da Austrália e Nova Zelândia.

A importação de novilhas é a maneira mais rápida de criar uma nova fazenda, reduzindo em cerca de um ano o tempo que levaria para criar o rebanho em casa. As importações também são preferidas, pois o gado está livre das muitas doenças que circulam no rebanho chinês.

Porém, em abril de 2021, a Nova Zelândia deicidiu interromper as exportações de gado vivo dentro de dois anos devido a preocupações com o bem-estar do gado em navios por longos períodos.

Chile e Uruguai também exportam pequenos volumes, mas os tempos de envio são duas vezes maiores e as raças utilizadas produzem menos leite, tornando-as opções menos atrativas.

Brasil, Estados Unidos e países europeus podem se tornar boas fontes de gado reprodutor, disse Dou Ming, economista-chefe da Beijing Orient Dairy.

A China e os Estados Unidos se comprometeram a iniciar negociações sobre importações de gado reprodutor dentro de um mês após o acordo comercial da Fase 1 assinado em janeiro de 2020, mas ainda não está claro se as discussões começaram.

Os custos de alimentação, no entanto, apresentam outro impedimento, dizem analistas e fontes do setor, já que as novilhas importadas levam tempo antes de se tornarem vacas leiteiras.

Conclusões

O consumo de laticínios na China tem flutuado nas últimas décadas, mas o valor e o volume total do mercado são enormes. A baixa fidelidade às marcas é uma tendência macro, pois os consumidores têm uma ampla seleção de opções para escolher. Como resultado, os players de lácteos precisam identificar e atender às necessidades diversificadas, mas em constante mudança, dos consumidores chineses, bem como adotar a estratégia de marketing correspondente.

Mais informações:

contato@educapoint.com.br

Telefone: (19) 3432-2199

WhatsApp (19) 99817- 4082

Fonte: